Italia: cala la produzione industriale. La recessione bussa, ci dispiace dirlo nel periodo natalizio ma sono in arrivo: crisi, disoccupazione e povertà.

Di Giuseppina Perlasca e Leoniero Dertona

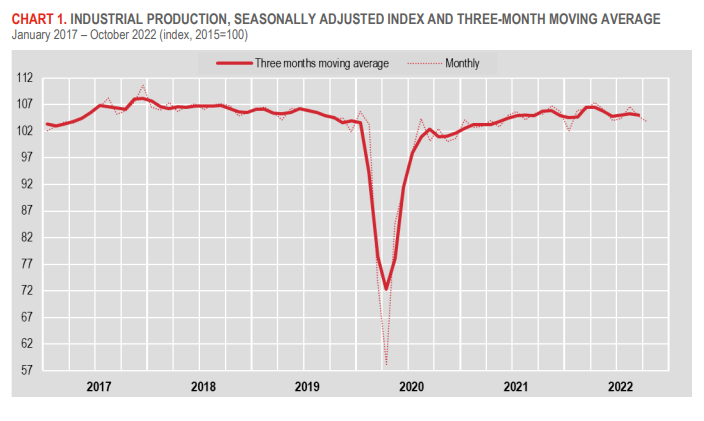

La produzione industriale italiana inizia a mostrare segni di un rallentamento atteso, causato dai costi eenergetici, dal calo dei consumi e da un trend mondiale non positivo. Come ci annuncia Istat, nel mese di ottobre 2022 l’indice destagionalizzato della produzione industriale è diminuito dell’1,0% rispetto al mese precedente. La variazione della media degli ultimi tre mesi rispetto ai tre mesi precedenti è stata del +0,3%.

L’indice della produzione industriale corretto per gli effetti di calendario è diminuito dell’1,6% rispetto a ottobre 2021. (i giorni lavorativi di ottobre 2022 sono gli stessi di ottobre 2021). L’indice della produzione industriale non rettificato è diminuito dell’1,6% rispetto a ottobre 2021. Ecco i relativi grafici, iniziando dalla produzione industriale:

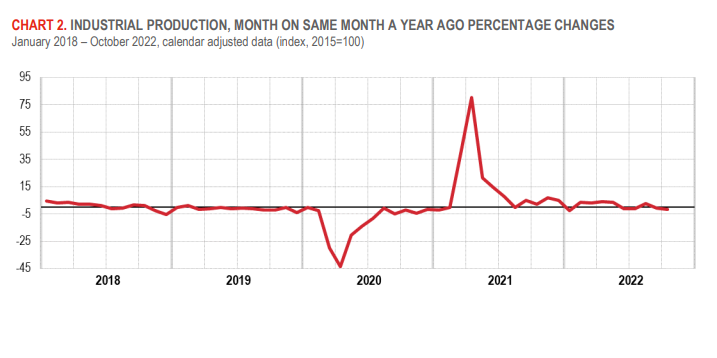

Ecco l’andamento marginale mensile della crescita della produzione industriale:

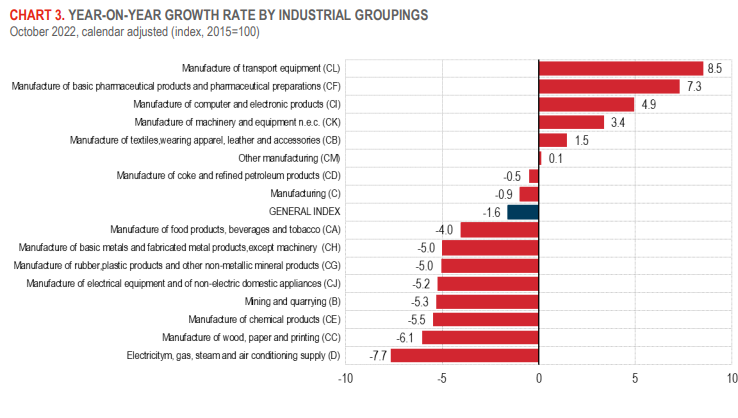

Ovviamente ci sono dei settori che ne risentono maggiormente e altri che ne risentono meno, e questo è molto indicativo di quanto sta succedendo

A calare è, prima di tutto la fornitura di energia elettrica: gli alti costi energetici stano spingendo i privati a calare i consumi nel limite del possibile. Il calo è sensibile anche in un settore energivoro come quello delle cartiere e la chimica. La manifattura più leggera è invece in crescita. Quindi ci sono settori che sono più sensibili all’energia e altri meno, ma questo è quasi ovvio. Comunque, presto o tardi, tutta la manifattura risentirà degli alti costi energetici. Del resto non si può produrre senza energia.

Recessione e crisi: non illudetevi, ora arriverà il brutto

Finora abbiamo assistito ad una dicotomia fra vita reale dei cittadini schiacciati dall’inflazione e dalla caduta della propria capacità di acquisto, e dall’altro il mondo delle statistiche ufficiali e della finanza, che ancora sembra aver risentito poco della situazione attuale, al punto da far pensare a una crisi “Virtuale”.

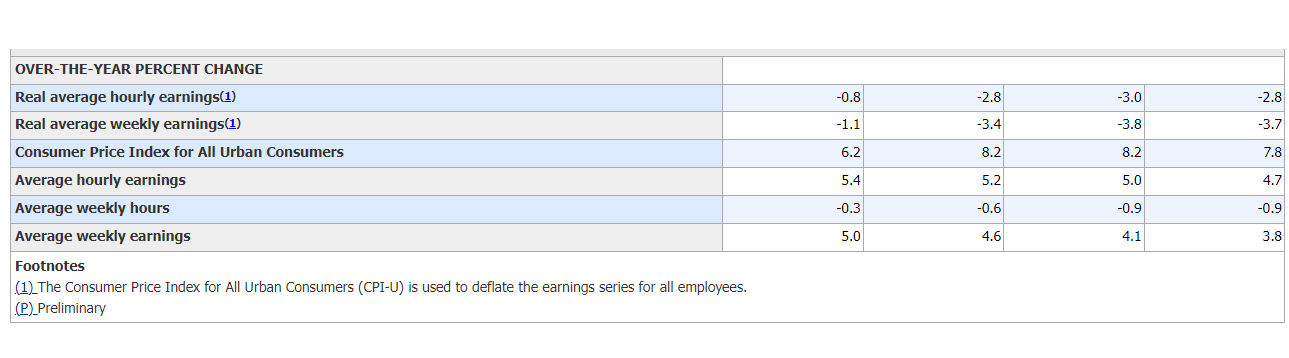

In realtà siamo probabilmente nella fase di preparazione alla grande crisi. Le remunerazioni reali in tutto il mondo sono in calo. Perfino negli USA, il paese che ancora sembra vivere un momento di gloria, le paghe reali sono in riduzione, come si può notare da questa tabella del BLS:

La scorsa settimana, il CEO di Goldman Sachs David Solomon ha messo in guardia da “tempi difficili” e da un ambiente economico più duro, mentre il CEO di JPMorgan Jamie Dimon ha previsto una “recessione da lieve a dura”. Affermazioni banali per chi legge spesso fonti d’informazioni diverse da grandi giornali o canali televisivi, ma che sui mercati sono state colte con una certa sorpresa.

La recessione sarà diversa da paese a paese: ad esempio la Cina, che è parte di uno dei paesi con l’inflazione più bassa, verrà colpita in modo diverso rispetto a paesi, come quelli Occidentali, con un’inflazione più alta. La caduta dei mercati finanziari avrà degli effetti diversi caso per caso, ma indubbiamente si trasmetterà globalmente.

La crisi è imminente, ma intanto tutti gli investitori, gli analisti di mercato e persino i politici ufficiali stiano nascondendo la testa sotto la sabbia o non sono stati abbastanza a lungo in giro per rendersi conto che tutte le azioni, buone o cattive, hanno delle conseguenze e che queste conseguenze richiedono un po’ di tempo per manifestarsi.

La capacità di vedere oltre le azioni e di valutarne l’impatto sembra essere venuta meno. Questo potrebbe essere un prodotto dell’era digitale e dell’estrema dipendenza dai dati. O come chiedeva il poeta T.S. Eliot: “Dov’è la saggezza che abbiamo perso nella conoscenza? Dov’è la conoscenza che abbiamo perso nell’informazione?”. Oggi in teoria tutti hanno le informazioni, ma a che servono, se non sanno più coglierne le conseguenze?

Da tempo era chiaro che l’economia globale era destinata ad avere problemi, sicuramente fin dalla crisi finanziaria globale del 2008 (senza nemmeno considerare gli eccessi del sistema finanziario che hanno portato a quel disastro). Il grande esperimento dell’allentamento monetario è iniziato proprio allora.

Sono arrivati il quantitative easing e il qualitative easing, insieme a tassi di interesse storicamente bassi. Questi interventi sono stati concepiti per salvare il sistema finanziario e per scongiurare la recessione. Non hanno innescato l’inflazione perché il denaro è stato pompato nel sistema bancario piuttosto che direttamente nell’economia reale.

Il denaro a buon mercato ha tuttavia innescato un’ondata di indebitamento da parte di aziende, famiglie e governi, ponendo le basi per i problemi quando i tassi di interesse hanno iniziato a salire, come inevitabilmente sarebbe accaduto. Quel momento è arrivato quando i governi hanno iniziato a convertire lo stimolo monetario in stimolo fiscale.

L’impatto della Covid-19 sull’attività economica e sulle catene di approvvigionamento è stato affrontato con massicci trasferimenti diretti di denaro pubblico alle famiglie. In altre parole, la “liquidità” del sistema bancario è stata convertita in denaro spendibile e, una volta che il Covid-19 si è attenuato, i consumi alimentati da questi trasferimenti governativi sono decollati.

La domanda si è impennata, ma l’offerta di beni, colpita da interruzioni della catena di approvvigionamento dovute a motivi commerciali e politici e al Covid, non è riuscita a tenere il passo. Con la guerra in Ucraina in corso, i prezzi dell’energia si sono uniti a quelli di altri beni in una spirale ascendente. L’inflazione era davvero “arrivata”, “presente” e non “transitoria”.

Le banche centrali hanno reagito in preda al panico aumentando i tassi di interesse in modo aggressivo, per compensare la loro passata insensibilità ai rischi di inflazione, senza valutare le cause dell’inflazione stessa, con una risposta pavloviana. Questo avrebbe dovuto scuotere i mercati – soprattutto quello azionario – ma non è stato così, o meglio non è ANCORA stato così. Eppure i segni della crisi imminente ci sono tutti, anche perchè ORA scoppierà l’enorme problema del debito globale.

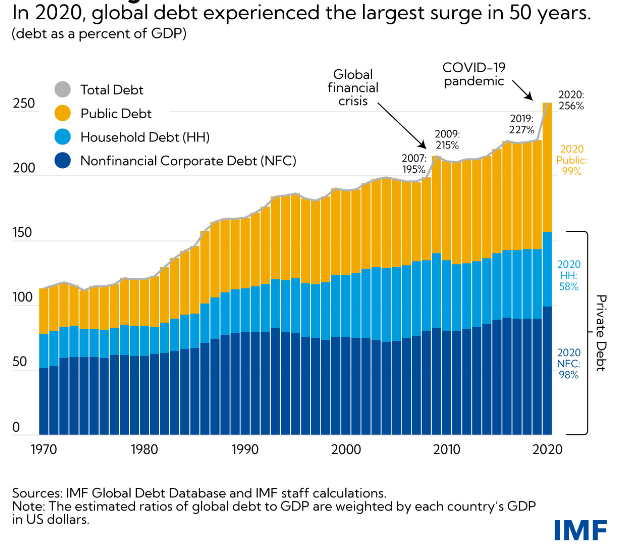

Lo stock di debito ammonta oggi a circa 290.000 miliardi di dollari e la parte prevalente è quella del debito privato, di famiglie e aziende. Questo debito è molto più pericoloso perché gli aumenti dei tassi di interesse delle banche centrali si ribaltano immediatamente su questo tipo di debito, senza la “Mediazione moderatrice” che comunque le banche centrali ancora esercitano sul debito pubblico, salvo eccezioni europee. Il debito provato no, taglia i redditi dei mutuatari, porta in crisi le aziende e l’impatto dell’aumento dei tassi sarà quindi devastante. E questo non solo nei paesi in sviluppo, come sembra ricordare il FMI, ma anche nei paesi a noi più vicini.

L’inflazione calerà, anzi sta già calando, ma questo sarò un segno negativo, accompagnato dalla caduta dei redditi personali dei consumi, del lavoro e dei valori finanziari. Paesi diversi risentiranno diversamente del fenomeno, ma il risultato sarà sempre quello, anche se ci dispiace dirlo nel periodo natalizio: crisi, disoccupazione e povertà.